EJFQ信析丨日債息升勢失控 金價受惠選礦股

12月份全球主要央行都會進行今年最後一次議息,影響較大的聯儲局幾可肯定將再下調聯邦基金利率;日本央行與之相反,極大機會在12月19日公布這輪緊縮周期以來第四次加息,投資市場對此十分注視,並作出「激烈」反應。

日本央行行長植田和男周一表明,12月18日開始一連兩天貨幣政策會議,可能就調升利率作深入討論,被理解為給出蓄勢加息清晰暗示。另一方面,新任首相高市早苗承諾大灑金錢以刺激經濟,意味需海量發債,令市場對政府財政紀律的質疑加劇,國債面臨拋售,指標性的10年期國債孳息率踏入12月迄今顯著上揚,昨早段已攀至1.925厘,是2007年7月後最高;30年期債息更刷歷史高位,曾見3.446厘。

不少分析警告,日長債息失控上漲,是向環球金融系統釋放風險訊號,所帶來的衝擊絕非限於本國自身,其溢出效應(spillover effect)不容忽視。日本作為主要資金輸出國,利率環境變化足以左右全球資金配置格局。隨着美日債息差收窄,恐導致套息交易(carry trade)平倉,並引發大規模資產波動,較近例子便是去年8月初日圓拆倉潮。當時美元兌日圓一度在3個交易日內從155水平急挫至141.7,累插8.71%,震散環球股市,覆蓋23個成熟經濟體與24個新興股市的MSCI世界指數(ACWI)期間勁瀉7.52%,最終要由日本央行「放鴿」安撫,事件才算平息。

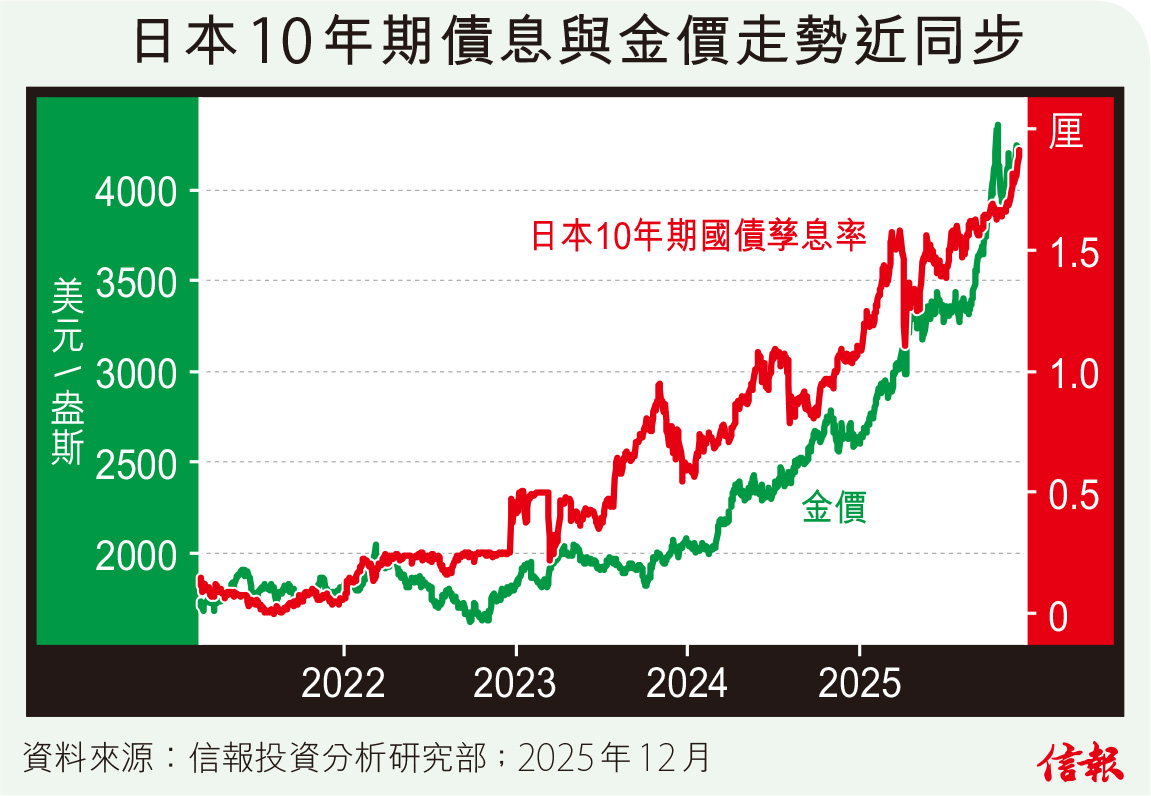

傳統理論認為,日本債息向上,對不能產生現金流的黃金屬負面因素。然而,目前市況下,投資者的憂慮源於日本債務可持續性等主權風險,黃金卻因沒有這些風險而更受青睞,令兩者走勢呈現正相關。此外,日債息上漲間接推動日圓兌美元升值,壓制美滙指數,也使以美元計價的金價與日債息愈趨同步。

附【圖】所見,由2021年3月日本央行宣布逐步退出收益率曲線控制(YCC)政策以來,10年期債息與金價相關系數達到極高的0.923,即兩者升跌幾近一致,倘若日債息漲勢持續,金價短期似乎有力再次破頂。

如果認同「金牛尋頂」強勢未止,可產生現金流(派息)的金礦股應屬組合內的配置。事實上,金礦股擁有金價槓桿效應,以本港掛牌的山東黃金(01787)和招金礦業(01818)為例,近年股價走勢與金價高度相關,2025年迄今分別進賬約1.81倍及1.63倍,根據EJFQ.com FA+資料,兩間公司今明兩年預測市盈增長率(PEG)卻僅0.2倍和0.23倍,代表估值相對盈利增長依然被嚴重低估,值得跟進。

信報投資研究部

,泓滙財經資訊有限公司及財經智珠網有限公司提供。外滙及黃金報價由路透社提供。

,泓滙財經資訊有限公司及財經智珠網有限公司提供。外滙及黃金報價由路透社提供。