EJFQ信析丨避險三寶走樣 人幣資產靠譜

港股2月開局承接上周跌勢,恒指兩萬七關失守。全球金融市場經歷多月「破頂潮」後轉趨波動,連傳統「避險三寶」:黃金、日圓、美債都自身難保,投資者若要尋找相對穩定工具,或可向人民幣資產埋手。

「金牛狂奔」1月收市未能企穩每盎斯5000美元,昨亞洲時段曾挫至4400美元水平,不足3個交易日插水兩成多,10天波幅率飆到70%位置,較2001年、2008年、2013年更誇張,儘管像當年般爆發金融風暴機會仍低,黃金避險屬性卻今非昔比,甚至淪為短線炒作標的。

圓滙同樣波幅擴大。日圓過往被視作「資金暫泊港」,原因是流動性佳及長期利率低企,惟隨着重啟加息周期,在息差縮窄下反圓滙乏起色,既意味投資者對首相高市早苗政策的憂慮,也導致圓滙續弱,之前如非傳聞美日聯手干預,或已跌穿160兌1美元關口。日本國會周日(8日)行大選,無疑再為股滙債皆帶來不確定性,顯然日圓目前難助分散風險。

傳統上亦屬避險的美國國債情況更尷尬。自2024年9月聯儲局開始本輪寬鬆周期以來,理論上應該下行的10年期國債孳息率不但立即反撲,且於3次減息後攀上4.8厘,跟着一年多亦大部分時間處4厘上。分析普遍認為此異常現象,是聯邦政府債台愈築愈高,投資者要求就潛在違約可能性提供溢價。環球資產定價模型因此需如何調節,留待金融學者慢慢研究,而美債「無風險」角色淡化,持有雖利息理想,卻面對美元貶值(美滙指數去年瀉9.37%)侵蝕回報。

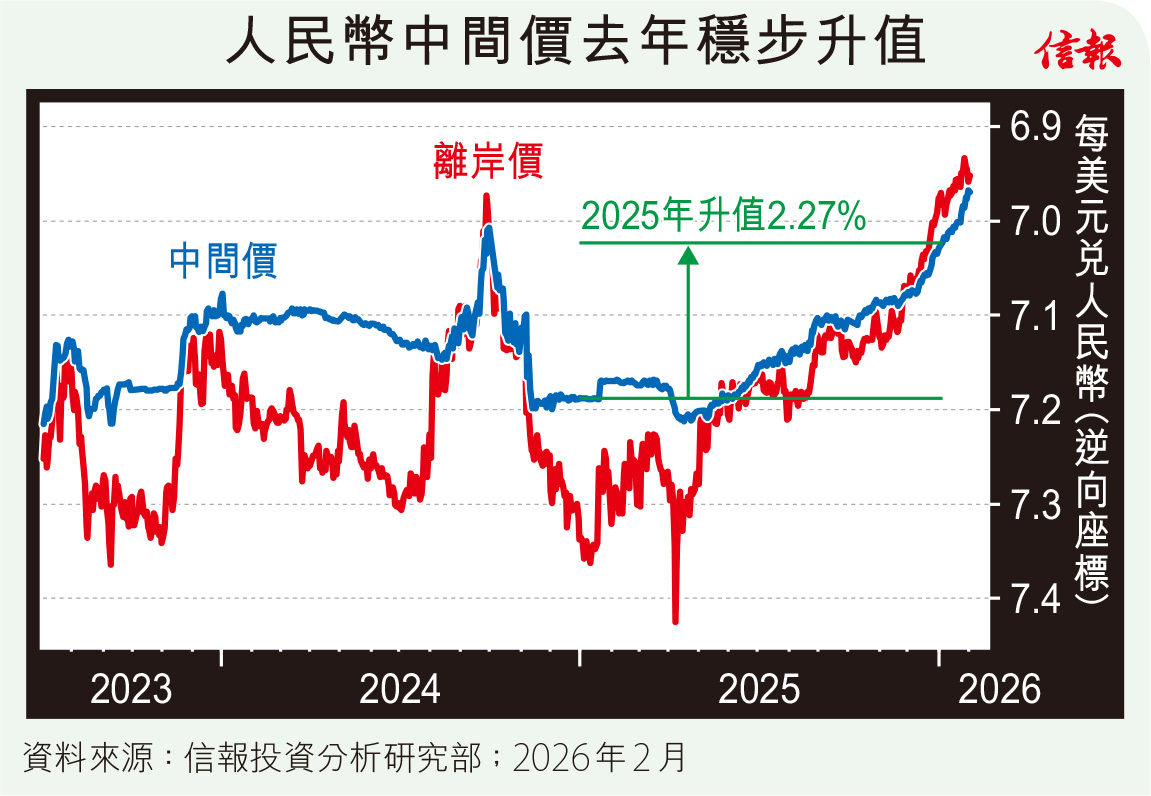

美元弱勢會否因聯儲局換舵手逆轉,言之尚早,人民幣升值則大概率發生。美國財政部的主要貿易夥伴外滙政策半年報告上周出爐,直指人民幣滙率被嚴重低估,應及時且有序地讓其升值。附【圖】所見,中間價自「對等關稅之亂」後去年4月中已持續上揚,到今年1月底正式攀越每美元兌7元人民幣,而離岸價(CNH)早於去年末便收復「七算」,按中間價2025年進賬2.27%,配合大行給出2026年目標6.8左右,推算距現價漲幅不足2.5%,估計是官方可接受水平。

假如認為人民幣可望升值,相關投資工具不少,中國10年期債息約1.8厘,若計及滙價進賬,吸引力未遜美債,違約風險相信也較低;股票亦屬合適選項,藉「北向」渠道參與A股之外,港交所(00388)設人民幣報價的股份逾20隻,並覆蓋本港大型藍籌、內地新舊經濟板塊的重磅企業,能夠滿足中長線建倉所需。

信報投資研究部

,泓滙財經資訊有限公司及財經智珠網有限公司提供。外滙及黃金報價由路透社提供。

,泓滙財經資訊有限公司及財經智珠網有限公司提供。外滙及黃金報價由路透社提供。