EJFQ信析丨孖展攀至警戒線 美股高槓桿堪憂

繼標普500指數和道指10天線攀越50天線之後,納指周四(4日)亦錄得此「中線黃金交叉」,華爾街股市早前對人工智能(AI)龐大投資能否帶來合理回報,以及聯儲局按兵不動的疑慮似告一段落,踏入12月份續在高位整固。

不論以哪種估值標準衡量,美股目前皆處於異常昂貴水平,AI泡沫若隱若現,屬不爭的事實。只是,市場對此見怪不怪,許多投資者仍然「舞照跳、馬照跑」,忽視了潛在風險,甚至抱持FOMO(Fear of Missing Out)心態,害怕錯失縱使是最後一波的升浪。股市瀰漫近乎狂熱(euphoria)的氣氛,套用前聯儲局主席格林斯平(Alan Greenspan)一句名言,美股或已步入「非理性亢奮」階段。

當前股市熾熱情緒,可從投資者對槓桿(leveraged)產品的偏好充分反映。以美國交易所買賣的槓桿ETF為例,截至第三季止合併資產規模飆升到接近2400億美元,再創歷史高位,代表資金積極湧入這類風險工具,Risk On氣氛高漲。

另外,整體借貸槓桿水平(類似內地股市「兩融餘額」,下簡稱「孖展」)的變化也揭示市場已處於過熱狀態。孖展愈高(或資金愈多流入槓桿ETF),投資傾向進取,願意承擔更大風險,故此,孖展數據常被視為觀察市場情緒的重要指標,且與股市走勢具高度相關性。

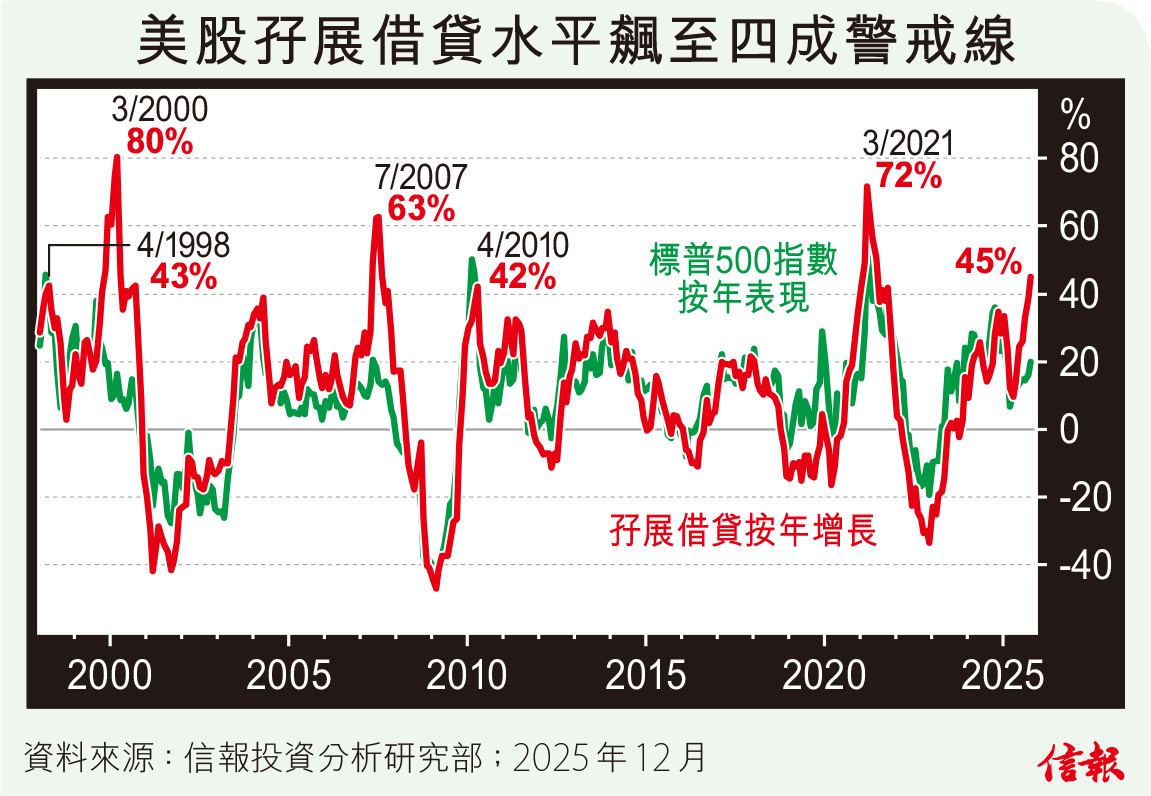

美國金融業監管局(FINRA)統計顯示,美股孖展借貸自今年4月約8500億美元低位開始反覆上揚,到10月份升至1.184萬億美元,即半年擴大逾3300億美元或四成左右。

附【圖】所見,美市孖展按年變化與標指表現相近,關連系數達0.8,而當孖展增速超過四成便應提高警覺,因為以往多次大型跌市前都突破這門檻,一旦掉頭向下,並跌穿四成門檻,標指亦於相近時間觸頂回落,並迎來一波幅度較深調整。美市孖展如今年增長攀至45%,已觸及警戒線,若短期內借貸熱情降溫,美股同步回調風險將顯著上揚。

「升時莫估頂」,格林斯平於1996年底提出「非理性亢奮」言論後,美股仍狂飆多年,直到2000年科網泡沫才正式爆破。事實上,從未有人能準確預測孖展攀抵哪個水平大市便要下滑;然而,目前孖展與槓桿ETF資產規模齊創新高,槓桿已積聚到構成威脅的警號。美股強勢受AI熱潮的推動下或將延續一段時間,但投資者必須緊記,槓桿能夠放大漲幅爭取更可觀回報,當市況跟預期不符同樣會倍大虧損,因此必須做好風險管理,在高槓桿下如果調整既急速且猛烈時如何減少損失。

信報投資研究部

,泓滙財經資訊有限公司及財經智珠網有限公司提供。外滙及黃金報價由路透社提供。

,泓滙財經資訊有限公司及財經智珠網有限公司提供。外滙及黃金報價由路透社提供。