EJFQ信析丨指數再平衡添壓 銀價超買料回調

聖誕來臨前,貴金屬市場牛氣沖天,受地緣緊張和聯儲局減息預期推動,國際金價周一(22日)刷出2025年第52個新高後,周二亞洲時段直撲每盎斯4500美元關口,曾攀上4497.74美元;白銀不甘示弱,首度企上70美元,正式突破經通脹調整「實質銀價」計算的2011年4月高位69.4828美元,下一個目標將挑戰1980年2月「實質銀價」巔峰147.014美元。銀價要再翻倍才能「真破頂」,當然並非易事,何況於累積龐大漲幅下恐要承受不細沽壓。

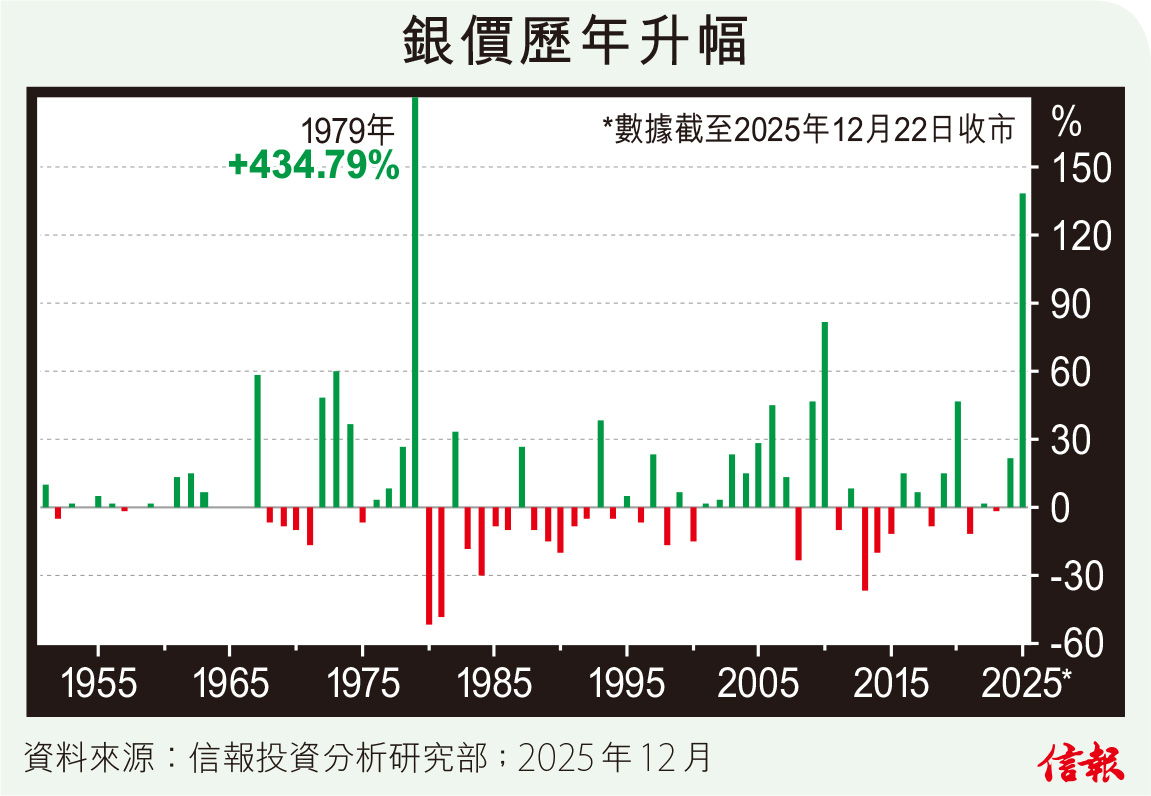

附【圖】所示,截至周一,「銀牛」今年暫飆138.87%,只要年底前未致戲劇性地暴瀉逾兩成「見熊」、失守每盎斯53美元,便為1979年以來最勁一年。然而,經過這段拋物線式抽升,銀價已處極端超買狀態,不論是日線、周線、月線、季線、年線,相對強弱指數(RSI)均屆80或之上,是近半世紀最「瘋狂」,假如市場情緒改變,調整幅度亦會頗深。

除了嚴重超買,銀價另一直接短期風險可能來自交易所買賣基金(ETF)等被動型基金,摩根大通日前警告,由於彭博商品指數(BCOM)將在2026年1月再平衡(rebalance),商品市場或迎接一波由指數規則驅動的巨大「技術性拋售」。

BCOM內各類商品權重每年都會調節,根據彭博最新公布,白銀2026年在指數的比重將降至3.94%,隨着銀價今年勁漲,其指數權重於11月已提高到7.11%(按12月暫飆22.19%而言比重勢更高),摩通指出,這代表追蹤BCOM、資產管理規模超過600億美元的被動型基金需沽售相當額度的白銀,以緊貼指數再平衡後的表現。

順帶一提,黃金11月份在BCOM權重達19.4%,明年則會下調至14.9%,相比之下,金價因應指數基金再平衡面對的壓力可能較白銀為細。

此外,銀價亦要抵禦美元「上行風險」。2025年持續弱勢的美滙指數近日傳來「喜訊」,50天線於上周攀越200天線,錄得1973年3月布列頓森林體系結束迄今第37個「終極黃金交叉」,綜合前36次經驗,美滙在未來60個交易日升市比例大概72.22%,漲幅中位數約1.16%。

必須補充,今次美滙「終極金叉」出現於200天線下行趨勢時,屬近10年來首見,對上一趟要追溯到2016年末季,而參考此前14趟類似情況,美滙其後60個交易日內僅兩度見紅,中位數升幅達1.68%。一旦歷史重演,按美元計價的白銀(以至各種貴金屬和商品)難免受壓,投資者還是小心為妙。

信報投資研究部

,泓滙財經資訊有限公司及財經智珠網有限公司提供。外滙及黃金報價由路透社提供。

,泓滙財經資訊有限公司及財經智珠網有限公司提供。外滙及黃金報價由路透社提供。